Sản phẩm

- Chi tiết sản phẩm

- Đánh giá sản phẩm

Ngân hàng là một ngành kinh tế đặc biệt với vai trò là trung gian tài chính, trung gian thanh toán và cung cấp các dịch vụ tài chính đa dạng cho toàn bộ nền kinh tế. Với vai trò là tổ chức kinh doanh tiền tệ-một loại hàng hóa vô cùng đặc biệt trên thị trường nên hoạt động của ngân hàng thương mại tiềm ẩn nhiều rủi ro. Một trong những nhiệm vụ quan trọng hàng đầu của NHTM là đảm bảo khả năng thanh khoản đầy đủ. Một ngân hàng thương mại được xem là có khả năng thanh khoản nếu nó tiếp cận dễ dàng các nguồn vốn khả dụng ở chi phí hợp lý và đúng lúc cần thiết. Thanh khoản dưới góc độ ngân hàng được hiểu là khả năng đáp ứng tức thời nhu cầu rút tiền của khách hàng tại bất cứ thời điểm nào với mức chi phí thấp nhất. Có thể nói, khả năng thanh khoản là vấn đề rất nhạy cảm trong hoạt động kinh doanh của ngân hàng. Bên cạnh đó rủi ro thanh khoản vừa là nguyên nhân gây mất an toàn cho hệ thống ngân hàng tài chính, bất ổn cho nền kinh tế vừa làm giảm lợi nhuận của ngân hàng.

Phương pháp phân tích.

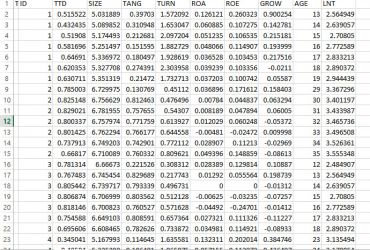

Nghiên cứu dựa trên các báo cáo thường niên của 30 ngân hàng thương mại Việt Nam qua các năm từ năm 2001 đến năm 2018 và các số liệu liên quan đến các chỉ số kinh tế của Việt Nam trong các năm đó. Số liệu sau khi thu thập được xử lý sơ bộ và tiến hành các bước phân tích thống kê, Phân tích so sánh và phân tích hồi quy.

Liên hệ nhận nghiên cứu hoàn chỉnh cũng như yêu cầu các nội dung khác tại đây

Kết quả Phân tích

Kết quả nghiên cứu đã chỉ ra rằng mối quan hệ giữa tỷ lệ thanh khoản ngân hàng và lợi nhuận ngân hàng là mối quan hệ nghịch biến Từ đó cho thấy ngân hàng nào càng nắm giữ nhiều tài sản có tính thanh khoản cao thì lợi nhuận ngân hàng sẽ càng giảm.Điều này chúng ta có thể giải thích như sau:

Thanh khoản là một thuật ngữ chuyên ngành nói về khả năng đáp ứng các nhu cầu về sử dụng vốn khả dụng phục vụ cho hoạt động kinh doanh tại mọi thời điểm như chi trả tiền gửi, cho vay, thanh toán, giao dịch vốn... Rủi ro thanh khoản là tình trạng ngân hàng không đáp ứng được nhu cầu sử dụng vốn khả dụng (nhu cầu thanh khoản). Tình trạng này nhẹ thì gây thua lỗ, hoạt động kinh doanh bị đình trệ, nặng thì làm mất khả năng thanh toán dẫn đến ngân hàng phá sản. cụ thể Bảy tháng đầu năm 2008, tình trạng khan hiếm tiền đồng, lãi suất tiền gửi đồng Việt Nam liên ngân hàng tăng lên một cách chóng mặt đã đẩy các ngân hàng thương mại vào cuộc chạy đua lãi suất làm mặt bằng lãi suất huy động tăng dần lên từ 12% lên tới 18,6%/năm. Trong khi đó, về phía Ngân hàng Nhà nước Việt Nam đã hai lần tăng lãi suất cơ bản lên 12%/năm và 14%/năm, đồng thời, chỉ đạo các NHTM tuân thủ một cách nghiêm ngặt quy định không áp dụng lãi suất kinh doanh vượt quá 150% lãi suất cơ bản và không được thu phí đối với hoạt động cho vay. Mặc dù lãi suất huy động tăng cao như vậy nhưng theo nghiên cứu của một số chuyên gia thì thực sự đồng Việt Nam thu hút về ngân hàng lại không được như ý muốn của các nhà quản lý và tình trạng thanh khoản vẫn luôn bị những áp lực rất căng thẳng.

Nhưng để duy trì khả năng thanh khoản của ngân hàng thì ngân hàng phải giảm cho vay, huy động với mức phí cao chấp nhận một khoản chí phí. Để tăng an toàn thanh khoản. Hậu quả là hoạt động kinh doanh của hầu hết các ngân hàng thương mại bị ảnh hưởng nghiêm trọng, thậm chí một vài ngân hàng nhỏ bị tê liệt. Việc cho vay đối với khách hàng tại các ngân hàng hầu như bị đình chỉ, hầu hết các ngân hàng chỉ ưu đãi cấp tín dụng theo hạn mức đối với những khách hàng truyền thống, trong khi đó lãi suất cho vay cũng bị đẩy lên rất cao, ở mức 18%/năm, rồi 21%/năm.

Kết quả kinh doanh của các ngân hàng giảm sút một cách nghiêm trọng, nhiều ngân hàng bị lỗ hàng trăm tỷ và hầu hết các ngân hàng đều phải điều chỉnh giảm kế hoạch lợi nhuận năm 2008 khoảng 30- 40%. Tình hình đó đã gây ảnh hưởng nặng nề tới hoạt động sản xuất kinh doanh của các doanh nghiệp. Rủi ro thanh khoản thường đi kèm với nhiều rủi ro khác. Nếu một đối tác vay tiền của ngân hàng có nguy cơ vỡ nợ thì ngân hàng sẽ phải huy động tiền từ những nguồn khác để thanh toán khoản đi vay của ngân hàng, bù đắp vào chi trả này. Nếu ngân hàng không có khả năng huy động tiền từ các nguồn khác để thanh toán khoản nợ thì chính ngân hàng này cũng phải đối mặt với rủi ro vỡ nợ. Như vậy, rủi ro thanh khoản gắn liền với rủi ro tín dụng.

sản phẩm cùng loại

LỢI ÍCH CỦA HỌC TẬP HỢP TÁC: NGHIÊN CỨU TỔNG QUAN

Trong xu thế hiện nay, xu thế hợp tác quốc tế, hội nhập toàn cầu, việc trang bị cho sinh viên các kỹ năng như: tư duy phản biện, giao tiếp, hợp tác, nhận thức xã hội, tư duy sáng tạo là vấn đề cấp thiết. Điều này đòi hỏi phải có một phương pháp dạy học thay thế để phát huy tính tích cực học tập của học sinh, trong đó “học tập hợp tác” là một phương pháp có thể đáp ứng được yêu cầu này

NGHIÊN CỨU MỚI, CHƯA CÔNG BỐ

Tác động của tâm lý sợ đại dịch đến hành vi mua sắm quá mức của người tiêu dùng, trong bối cách giãn cách xã hội

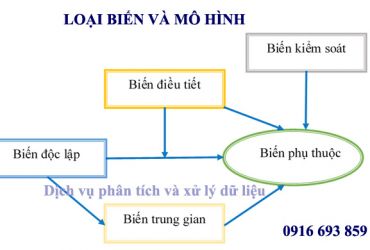

CÁC LOẠI BIẾN VÀ MÔ HÌNH

Các loại biến và mô hình, phân tích mô hình với biến điều tiết bằng SPSS, AMOS

KHÓA HỌC PHÂN TÍCH DỮ LIỆU BẰNG STATA

Khóa học thực hành phân tích dữ liệu bằng STATA dành cho Sinh viên, Học viên cao học, Nghiên cứu sinh và các nhà nghiên cứu. Đào tạo trực tuyến khắp cả nước, không giới hạn về thời gian và địa điểm, mỗi giảng viên kèm 1 học viên, mức học phí cự thấp và cam kết chất lượng đầu ra.

KHÓA HỌC PHÂN TÍCH DỮ LIỆU BẰNG EVIEWS

Sau khi học xong khóa học Học viên học viên có cái nhìn đầy đủ về phân tích dữ liệu trọng nghiên cứu khoa học, tự tịn sử dụng Eviews để phân tích, kiểm định và hồi quy các dạng dữ liệu như dữ liệu thời gian, dữ liệu chéo, dữ liệu bảng.

KHÓA HỌC PHÂN TÍCH DỮ LIỆU BẰNG SPSS

Khóa học SPSS cấp tốc với mức học phí cực thấp dành cho Sinh viên, Học viên Cao học, Nghiên cứu sinh thực hiện các đề tài nghiên cứu khoa học và các nhà nghiên cứu khảo sát và phân tích thị trường.

PHÂN TÍCH CÁC YẾU TỐ ẢNH HƯỞNG ĐẾN NGUY CƠ PHÁ SẢN CỦA DN

Nghiên cứu phá sản giúp các nhà quản lý doanh nghiệp phòng tránh trước những khả năng xấu có thể xảy ra đối với doanh nghiệp của mình. Giúp nhà đầu tư trong việc đưa ra quyết định mua bán chứng khóan trên thị trường chứng khóan. Hỗ trợ thông tin cho các tổ chức tín dụng trong các quyết định cho vay và quản lý các khoản vay và nhiều nội dung khác

PHÂN TÍCH BÁO CÁO TÀI CHINH

Phân tích báo cáo tài chính là quá trình xem xét, kiểm tra, đối chiếu và so sánh số liệu về tài chính trong kỳ hiện tại với các kỳ kinh doanh đã qua.Thông qua việc phân tích báo cáo tài chính sẽ cung cấp cho người sử dụng thông tin có thể đánh giá tiềm năng, hiệu quả kinh doanh cũng như những rủi ro về tài chính trong tương lai của doanh nghiệp.

PHÂN TÍCH KHẢ NĂNG THANH TOÁN

Phân tích khả năng thanh toán của doanh nghiệp, Khả năng thanh khoản là đề cập đến khả năng đáp ứng nợ ngắn hạn của doanh nghiệp. Phân tích khả năng thanh toán là việc đánh giá khả năng chuyển đổi tài sản thành tiền và khả năng tạo tiền nhằm thực hiện nghĩa vụ đối với các chủ nợ khi đến hạn. Các vấn đề cực kỳ quan trọng của khả năng thanh khoản là phản ánh việc doanh nghiệp có khả năng trả tiền trong ngắn hạn hay không và tình trạng vỡ nợ và phá sản có xảy ra với doanh nghiệp hay không?

XỬ LÝ DỮ LIỆU THỨ CẤP

Nhận xử lý dữ liệu thứ cấp phục vụ cho việc phân tích đánh giá, nghiên cứu , viết Luận văn Luân án

DỮ LIỆU DOANH NGHIỆP NGÀNH XÂY DỰNG

Cung cấp dữ liệu các doanh nghiệp ngành Xây dựng- phân tích đánh giá kết quả hoạt động kinh doanh nhằm mục đích nghiên cứu đầu tư, đánh giá doanh nghiệp để đưa ra giải pháp, cung cấp cơ sở dữ liệu cho việc học tập và nhiên cứu như viết luận văn luận án.

MỘT SỐ ĐỀ TÀI LUÂN VĂN THEO HƯỚNG ĐỊNH LƯỢNG

Gợi ý 1 số đề tài Luận văn - Luận án chuyên ngành Quản trị , Đề tài viết theo hướng định lượng 5 chương phù hợp với yêu cầu về luận văn -luận án của các trường Đại học

HƯỚNG DẪN VIẾT LUẬN VĂN THẠC SĨ

QUI ĐỊNH CHUNG Luận văn Thạc sĩ dày khoảng 75 – 100 trang (không kể hình vẽ, bảng biểu, đồ thị và phụ lục), khoảng 25.000 từ, khổ giấy A4 (in một mặt). Nội dung chính của luận văn phải được trình bày đúng theo qui định:

64/7 đường số 4, Phường Hiệp Bình Phước, Quận Thủ Đức, TP. Hồ Chí Minh, - VP. Lầu 1 số nhà 158, đường số 8, Phường 11, Quận Gò Vấp, TP. HCM

64/7 đường số 4, Phường Hiệp Bình Phước, Quận Thủ Đức, TP. Hồ Chí Minh, - VP. Lầu 1 số nhà 158, đường số 8, Phường 11, Quận Gò Vấp, TP. HCM  dichvudulieutoancau@gmail.com

dichvudulieutoancau@gmail.com